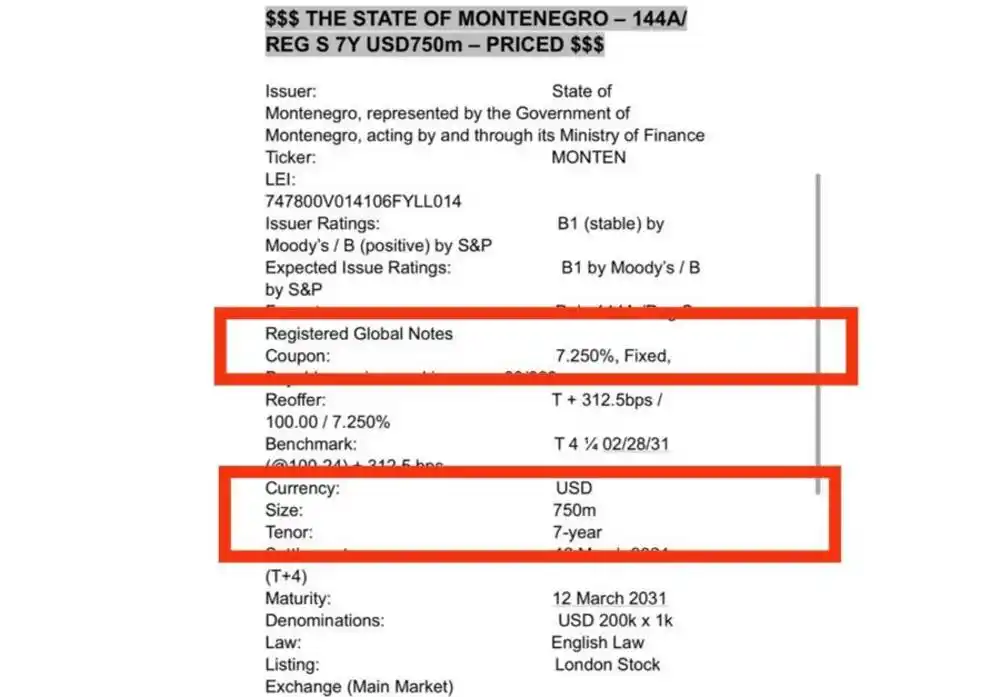

Crna Gora se juče emitovanjem državnih obveznica na Londonskoj berzi zadužila 750 miliona dolara na sedam godina, uz kamatnu stopu od 7,25 odsto, navedeno je u izvještaju sa te berze.

Prema jučerašnjem kursu to iznosi 688 miliona eura, a kako je Vlada unaprijed platila hedžing osiguranje od kursnog rizika ta kamata u konačnom može biti nešto niža. To znači da je Vlada unaprijed platila da bi kasnije imala manji rizik i kamatu. Na ovu sumu ukupni troškovi za kamate, hedžing i ostalo iznosiće skoro 400 miliona dolara. Iz Vlade nije saopšteno koliko je plaćeno za hedžing (zaštitu od valutnog rizika).

Prema podacima sa berze, dan saldiranja ove transakcije će biti 12. mart, tako da iznos glavnice ovog duga od 750 miliona dolara dolazi na naplatu 12. marta 2031. godine, a do tada će kupcima obveznica biti plaćane kamate – prinos.

Kamata od 7,25 odsto je druga po veličini kamata za emisiju obveznica. Rekord drži emitovanje obveznica 2010. godine od 200 miliona eura po kamati od 7,58 odsto.

“Upravo je zaključena 7-godišnja transakcija na Londonskoj berzi u iznosu od 650 miliona eura i kamatnom stopom 5,8 odsto. Ako znamo da je američka obveznica na istu ročnost 4,2 odsto, ili da je bezrizični Euribor na četiri odsto, razumijemo koliko su povoljni uslovi. Ovako obezbijeđen novac će se koristiti isključivo za vraćanje starih kredita, kao i infrastrukturne projekte za razvoj naše države”, saopštio je premijer Milojko Spajić sinoć na društvenoj mreži X.

On je potom korigovao cifru od 650 miliona eura na 687 miliona eura. “Vijesti” su tražile pojašnjenje Vlade u vezi ove dvije cifre. Vlada, Ministarstvo finansija i Spajić nijesu odgovorili na to pitanje.

Naknadno je u saopštenju njegove partije Pokret Evropa sad ispravljen iznos od 650 na 687 miliona eura.

Premijer u svojoj objavi ne pominje da je kupovanjem hedžinga smanjen iznos kamate na dug u iznosu u eurima, već je kritikovao medije koji su objavili tačnu informaciju sa Londonske berze.

“Nažalost – ovih dana smo i svjedočili užasnim i senzacionalističkim medijskim napisima o transakciji – koji su prkosili svim pravilima Londonske berze koji nalažu da transakcija nije javna dok se ne završi čitav proces, kada ta obveznica može slobodno da se trguje na berzi i da svi njeni detalji postaju dostupni svima. Uprkos tome – pojedini mediji i kvazi analitičari nisu prestajali da bombarduju javnost sa spekulacijama, poluistinama i lažnim informacijama prije završetka procesa. Upravo je takvo ponašanje koje ne postoji nigdje u civilizovanom svijetu kreiralo dosta nestabilnosti na tržištu i jako otežalo rad našem timu. Malo je država u kojima javna scena radi šačice senzacije i ogromnog primitivnog neizdrža, a ponekad i političkih interesa, radi otvoreno protiv interesa sopstvene države kao kod nas. Ali tu smo đje smo – znali smo kakvu bitku bijemo! Najbitnije da je sve uspješno završeno sa nevjerovatnim rezultatima zahvaljujući sjajnom Min Fin timu! Svaka vam čast ljudi, moj duboki naklon”, naveo je Spajić.

Ministar finansija Novica Vuković potvrdio je za RTCG da se država na Londonskoj berzi zadužila u dolarima, a nakon čega je to zaduženje hedžovano kako bi se država zaštitila od valutnog rizika.

On nije pomenuo iznos zaduženja u dolarima i kamatnu stopu, ali je rekao da je konačna kamata nakon hedžinga 5,88 odsto.

Ministar nije saopštio koliko je plaćen hedžing, a naveo je da je interesovanje bilo veliko za kupovinu obveznica, odnosno u iznosu od 4,6 milijardi dolara.

“Izlazak na američko tržište je i kroz samu analizu ukazalo da je izuzetno interesovanje, da na taj način otvaramo tržište Crne Gore investitorima iz Amerike i tu su najpovoljniji uslovi”, kazao je Vuković, dodajući da ima prostora da se država ove godine zaduži do 1,15 milijardi eura.

Direktor Sektora finansijskih tržišta Hipotekarne banke Gojko Maksimović prije tri dana je kazao da se Crna Gora emitovanjem dolarskih državnih obveznica može zadužiti po efektivnom prinosu od oko 7,5 odsto na godišnjem nivou, ali da bi se nakon zaključenog valutnog SWAP, kamata u eurima mogla smanjiti na oko 5,9 odsto.

“Konkretno bi značilo da bi država od inostranih banaka dobijala prilive u USD po stopi od 7,50% i iste koristila za plaćanje obaveza po obveznici, dok bi imala obavezu plaćanja u eurima po stopi od oko 5,90%”, kazao je tada Maksimović.

Izvršni direktor Fidelity consultinga Miloš Vuković “Vijestima” je juče kazao da nepovoljna emisija obveznica u iznosu od 750 miliona dolara sa kamatnom stopom od 7,25%, spada u jedno od najskupljih zaduženja u istoriji Crne Gore.

“Sa kamatama ovaj aranžman će nas ukupno koštati 1,13 milijardi dolara. Podsjetiću, posljednje veliko zaduženje od 750 miliona eura je realizovano na istu ročnost ali uz kamatu od 2,87%, što je više od dva puta bolji aranžman. Uz to, stanje javnih finansija na kraju 2020. godine bilo je znatno lošije i neizvjesnije u poređenju sa trenutnim stanjem, no ipak smo postigli znatno nižu kamatnu stopu uz gotovo identičan spread kamatne stope. To nedvosmisleno pokazuje da investitori ne dijele ekonomski optimizam Vlade Crne Gore”, istakao je Vuković.

On je naglasio da je u periodu od samo četiri mjeseca Vlada zadužila građane za gotovo 950 miliona dolara, te da to jasno ukazuje da dolazi period kada će se u punom obimu osjetiti posljedice populističke ekonomske politike, koja se odlikuje značajnim rastom mandatornih rashoda, bez odgovarajućeg povećanja naplate budžetskih prihoda.

“Iznenadilo me je ovako značajno zaduženje u dolarima, s obzirom da je Crna Gora eurizovana ekonomija. Ako sam pravilno razumio, zadužili smo se u dolarima na sedam godina kao i da se najavljuje istovremeno “hedžovanje” ukupnog duga na za sada nepoznat period. Postavlja se logično pitanje čemu onda enormno zaduženje u dolarima u ovom trenutku, ako nakon određenog vremenskog perioda ponovo imamo izloženost valutnom riziku. Dodatno, apsolutno se ne može garantovati da nakon tog vremena eksterni faktori koji utiču na kurs dolar/euro dolarsku kamatnu stopu i swop maržu, neće rezultirati izmijenjenim vrijednostima hedžing transakcije koja u značajnoj mjeri može povećati troškove aranžmana. Jedino racionalno objašnjenje za ovoliko zaduženje u dolarima je to da bi zaduženje u eurima značilo i veću kamatnu stopu. Sa druge strane, u eurskom zaduženju, tokom svih sedam godina Crna Gora ne bi bila izložena valutnom riziku”, naglasio je Vuković.

Prema njegovim riječima može se zaključiti da Crna Gora uzima nove, skuplje kredite kako bi, pored glavnice, otplatila kamate za postojeće jeftine kredite koje predstavljaju tekući izdatak.

“Ova praksa u potpunosti ruši narativ o tome da se ni cent novog zaduženja neće potrošiti za plaćanje tekućih izdataka. Kao posljedica, trošak kamate će u narednim godinama biti značajno veći i u značajnoj mjeri suziti fisklani manevarski prostor. Problematično je i to što, uprkos zvaničnim najavama i sugestijama nedavne misije MMF-a, građanima nije omogućeno da kupe obveznice po ovim visokim kamatama, koje predstavljaju sjajnu alternativu niskim kamatama na štednju. Naravno, denominacija obveznice u dolarima takođe je demotivisala domaće finansijske institucije da kupe istu, jer su naša regulatorna pravila ulaganja u dolarske obveznice mnogo stroža nego u slučaju eurskih obveznica”, rekao je Vuković.

On je dodao da se pregledom ponuda komercijalnih banaka, uočava da su građani i privredni subjekti u mogućnosti zaduživati po znatno povoljnijim uslovima u odnosu na državui da to jasno ukazuje na prisutno nepovjerenje investitora prema javnim finansijama, koje se izražava kroz više kamatne stope.

“Može se zaključiti da investitori nisu prihvatili narativ o programu “Evropa sad 2”, što je vjerovatno bilo očigledno i u prospektu koji je pratio izdavanje obveznice.

“Sama činjenica da se izgradnja dionice Mateševo – Andrijevica na autoputu Bar-Boljare kompletno finansira iz budžeta (oko 605 miliona eura) i to kroz juče realizovano srednjoročno dolarsko zaduženje po visokim kamatama, ukazuje da se Vlada odrekla značajnih bespovratnih sredstava iz EU fondova i jefitnih dugoročnih kredita iz evropskih banaka. Dodatno, govori o nečemu mnogo ozbiljnijem: strukturnoj manjkavosti na kojoj se zasniva finansijska konstrukcija izgradnje saobraćajne infrastrukture. Paradoksalno, ispada da je kineski kredit, koji smo uzeli za finansiranje prioritetne dionice autoputa, po kamatnoj stopi od 2% na period od 20 godina u dolarima, u svim aspektima mnogo bolji aranžaman od danas realizovanog zaduženja”, rekao je Vuković.

On je naglasio da je ministar finansija Novica Vuković jasno i precizno objasnio da se država zadužila u dolarima i da je kompletna transakcija sa hedžingom završena u 18h, dok je sa druge strane premijer Spajić brutalno manipulisao i izjavio da smo se zadužili u eurima, iako je dobro znao da to nije istina.

Opozicija (DPS, SD i URA) je poručila da je ovo jedno od naskupljih zaduženja države.

Prema riječima Vukovića nepovoljno zaduženje se dogodilo prije nego su usvojena dva ključna ekonomska strateška dokumenta – strategija upravljanja javnim dugom i fiskalna strategija.

“To nam govori da trenutno stanje u javnim finansijama nije toliko dobro koliko se Vlada trudi da nam predstavi, posebno imajući u vidu činjenicu da se juna ili septembra može očekivati pad kamatnih stopa. S obzirom da se nije čekao momenat za nižu kamatnu stopu, može se zaključiti da se budžet ne puni predviđenom dinamikom. U prilog tome govori i činjenica da izvještaj o izvršenju budžeta za januar još nije objavljen, kao i podaci o izvršenim plaćanjima u februaru, iako su protekli rokovi za objavu ovih izvještaja”, istakao je Vuković.

Jedan od razloga ovako visoke kamatne stope treba tražiti, ocjenjuje sagovornik Vijesti”, i u predimenzioniranom planu prihoda za 2024. godinu (naplata prihoda od PDV i akciza za 2024. godinu planirana je za 13 odsto više u odnosu na rekordnu 2023. godinu).

“U tom kontekstu, treba istaći da su rekordni prihodi budžeta u 2023. godini prvenstveno bili uzrokovani prilivom velikog broja migranata, što je doprinijelo visokom ekonomskom rastu Crne Gore. Sa druge strane, odlazak velikog broja Rusa i Ukrajinaca će sigurno nepovoljno uticati na crnogorsku ekonomije kroz smanjenje lične potrošnje. Ovo je važno iz sljedećeg razloga – prema podacima Monstata, samo u januaru 2024. godine imamo 40 odsto manje turista iz Ruske Federacije nego godinu ranije, dok je turista koji dolaze iz Ukrajine manje za 70 odsto. Ako se ovakav trend nastavi, a nažalost vjerujem da hoće, samo sa ova dva tržišta možemo godišnje izgubiti dva miliona noćenja, što čini 13% ukupnog broja noćenja turista. S obzirom da Crna Gora zavisi od turističke industrije koja značajno puni državne prihode, svako pogoršanje u ovoj grani privrede nepovoljno utiče na crnogorsku ekonomiju”, rekao je Vuković.

On je dodao da je bitno sagledati drastičan porast mandatornih (obaveznih) rashoda u 2024. godini (povećanje troškova za plate javnoj upravi, ugovora o djelu, penzija, kamata).

“Sa druge strane, realan ekonomski rast u 2024. godini mogao bi da bude manji od projektovanih zbog preoptimističnih pretpostavki koje su se koristile prilikom koncipiranja budžeta za 2024. godinu. Ako se planirani prihodi ne ostvare i naš javni dug poraste zbog finansiranja budžetskog deficita tekuće potrošnje, Crna Gora će prekršiti pravilo finansiranja tekućih rashoda iz tekućih prihoda, što će stvoriti dodatni pritisak na plan fiskalne konsolidacije”, zaključio je Vuković.

Ministarstvo finansija je sinoć medijima poslalo javno obraćanje ministra Vukovića u kome je navedeno da je realizovana emisija obveznica u iznosu od 750 miliona dolara, sa rokom dospjeća od sedam godina.

“Crna Gora već ima tri izdanja državnih obveznica u eurima, a prvi put je sprovela emisiju obveznica u američkim dolarima i istovremeno se zaštitila od valutnog rizika”, navodi se u obraćanju.

Pojašnjeno je, između ostalog, da Crna Gora konvertuje dolarski dug u valutu euro, te stoga identični dolarski element koji prima putem unakrsnog svopa isplaćuje investitorima, dok servisira isključivo euro dug, po kamatnoj stopi 5,88%.

“Krajnja eurska kamatna stopa, ne samo da je omogućila uštedu u odnosu na direktno skuplje euro izdanje, već je niža od trenutnog prinosa obveznice na sekundarnom tržištu”, naveo je Vuković.

Ministar je istakao -”da budemo jasni, današnja pozajmica nema nikakve veze ni sa predstojećim dodatnim poboljšanjem standarda, koje predviđa najavljeno povećanje zarada”.

Vuković je ponovio da se ne zadužujemo za troškove administracije, već zbog ranijih obaveza države koje se moraju redovno izmirivati.

“Time se odgovorno čuva državni budžet, budžet svih građana i građanki, odnosno svih poreskih obveznika Crne Gore”, istakao je ministar.

On je podsjetio da u ovoj i narednoj godini država mora da vrati čak milijardu i 500 miliona dugova iz ranijih zaduženja.

“Imajući u vidu sve navedeno i s obzirom na obaveze koje dospijevaju iz prethodnog perioda, Ministarstvo finansija je, uz kontinuirano praćenje tržišnih uslova, na najodgovorniji i zakonit način pristupilo cjelokupnom procesu emisije obveznica. Dakle, država je uspjela da emituje obveznicu od 750 miliona dolara na međunarodnom tržištu sa izvedenom kamatnom stopom od 5,88% zbog vraćanja starih dugova i očuvanja javnih finansija”, rekao je Vuković.

Prema njegovim riječima emisiju je podržalo preko 200 globalnih investitora koji su iskazali dugoročno povjerenje u Crnu Goru, a obim potraživanja je dostigao nivo od 4,7 milijardi, što predstavlja preko 6 puta više potražnje od neophodnog iznosa.